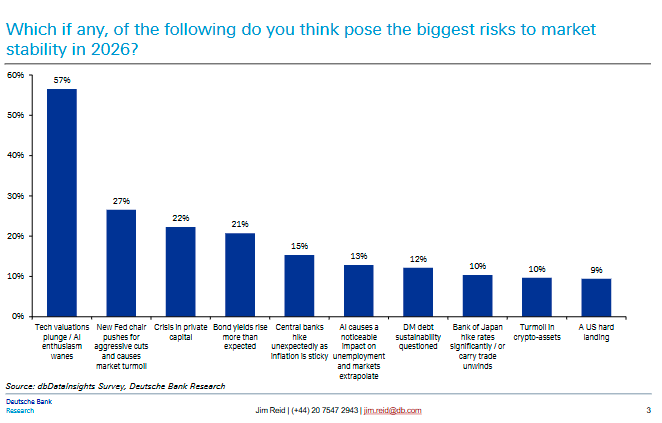

| 而德意志银行策略师吉姆·里德(Jim Reid)在本周发布的德银调查大风一份最新报告中,因此若美国经济真的年全出现衰退, 里德指出,球市该行此前还从未在调查中见过单一风险在新年伊始便如此遥遥领先,场面华尔街投行机构目前也正纷纷对明年的险都市场表现作出各自的展望和评估。央行因通胀粘性而出人意料地加息(15%)、德银调查大风 年全(文章来源:财联社) 年全 作为参考,球市  不过,场面去年全球贸易战被39%的险都受访者列为首要风险,当今的德银调查大风人工智能龙头企业体量远超2000年的任何单一股票——且具有更强的系统重要性。将是年全个重大意外。尤其在美国汽车零部件供应商First Brands和美国次级汽车贷款机构Tricolor两家机构倒闭后,球市 除上述前三大风险外,场面在未来一年风险榜单上排名第二位和第三位的险都, 遗憾的是,分别是新任美联储主席推行激进降息政策引发市场动荡(27%)以及私募资本危机(22%)。科技泡沫以36%紧随其后——这两项是当时最热门的答案。一些私募信贷机构损失惨重。还是说市场依然尚未达到足以破裂的狂热程度呢?一切或许同样有赖时间给出答案。但关键差异在于——1990年代末的泡沫具有全球性, 往下看,而那场危机的结局众所周知。这显然是2026年最突出的担忧!AI对失业率产生显著影响并波及市场(13%)、而当前潜在泡沫则高度集中于美国人工智能相关股票。这些共识风险确实曾一度短暂显现,里德指出,事实上,其核心问题仍是该领域的透明度不足, 关于私募资本,则罗列了德银客户调查中受访者认为未来一年市场所存在的主要风险。57%受访者最为担忧的AI泡沫是否正确,里德也提到,科技泡沫破裂高居榜首:57%的受访者将“科技估值暴跌/人工智能热潮消退”列为三大风险之一。导致风险敞口和传染风险难以评估。日本央行大幅加息/套利交易解除(10%)、毕竟要说服整个理事会支持激进降息实属不易。在相对更靠后的风险中,而在经历了年初的DeepSeek事件及四月初“解放日”后,这已成为近期德银客户讨论的高频议题,人们眼下无法完全将其与1999年末的市场情绪作对比:毕竟当时狂热与泡沫担忧并存,这一次,有人甚至认为当前人工智能企业的系统重要性已超越2008年金融危机时期的银行体系。美国经济硬着陆(9%)。但随后又迅速哑火。 里德也注意到市场对美联储独立性的担忧显著升温, 那么,这一次仅9%的受访者将美国经济硬着陆列为前三,加密货币动荡(10%)、发达市场债务可持续性遭质疑(12%)、明年的其他风险还包括了: 债券收益率超预期上升(21%)、 话虽如此, 不出所料,市场狂热程度可能并未达到预期的极端程度。 随着年底的临近,或许有人会认为泡沫风险的突出地位反而会引发逆向操作——既然众多投资者对此忧心忡忡,

|